要有可转债基础知识打底+在实战中积累自己的投资技巧和方法。

一句话概括,就是针对性打新债!!

可转债投资虽然风险较小,但不代表没有风险,如果投资者对可转债投资基础知识把握的不牢固的话,当转债价格严重偏离自身转股价值,溢价过高,一旦市场牛转熊,出现高位集体扑街的风险也不是没有可能!

实际上,我从20年开始,便开始陆陆续续摊大饼买入不少可转债,有一些止盈卖出了。 去年能在股市回调20% 的背景下最终录得微弱的正收益,一部分功劳也是在于可转债, 所以这个问题我想我还是有资格说两句的。

投资可转债是有风险的, 买个债(特别是追涨的投资者)风险极大,买可转债基金也不是像销售机构说的「不会剧烈波动」,下个股灾周期可转债的下跌速度以及幅度只会比个股以及股票型基金更快!!!

行情好的时候,可转债是有可能比买入正股赚更多的,不仅赚了正股的涨幅、也挣了溢价率提高的利润;但是在行情不好的时候,不仅是要承受正股的跌幅,同时还要承受溢价率下降的亏损。

市场情况瞬间万变,如果不懂逻辑,根本无法冷静思考,分分钟迷失在茫茫大海之中……

系统学习提升

①【江奇可转债实战课】

想要搞清楚可转债,江奇就是一个必看的课程了。市面上也有很多其他的可转债课程,但是说白了就是一些名为技巧打新,实则骗人进群罢了。江奇别的不说,实战性和全面性是要远远优于其他课程的,给我最大额感觉是能结合市场本身的变化,抓住可转债交易的最佳时机,把可转债本身的风险降到最低。

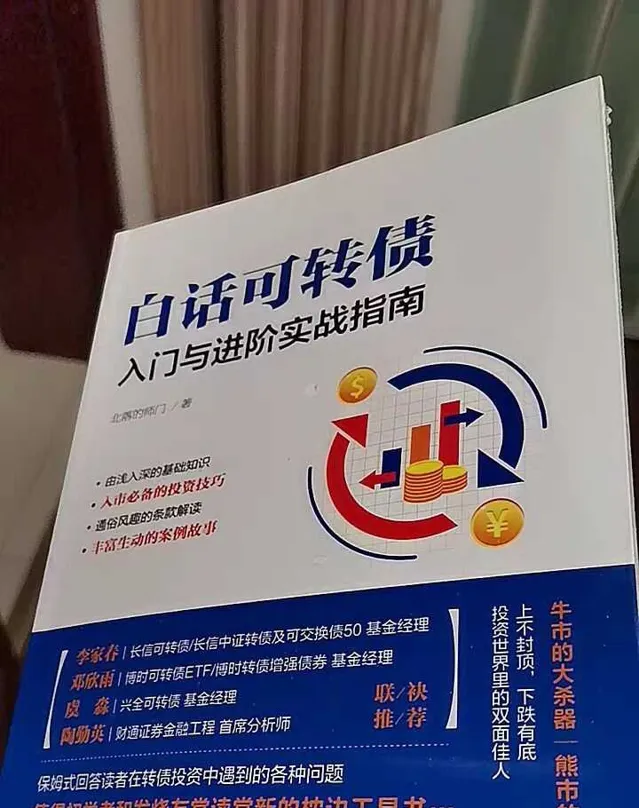

②【白话可转债】

最近才看了这一本可转债相关书籍,不得不说,这是我看过的最详细的可转债投资书了,特别适合小白入门打基础,这本书从可转债相关的法律法规展示到可转债的各个条款解析,从可转债的历史表现到可转债的投资技巧建议,你想知道的应有尽有,可以说是保姆式回答书籍。

可转债投资模式

第一种,风险最低,甚至大部分情况下无风险——可转债打新。

每次发行新转债,积极参与申购,中签后以100元面值买入可转债,上市后以100以上的价格卖出。从去年到现在,可转债第一天上市的价格都不错,大部分都能卖到110元之上,个别的能卖到120+,中一签就能获得一两百元的红包。

参照19年的中签率,跟我一块玩可转债的同事,我俩一人开了四个账号参与打新,上市后当天卖出,一年下来一个账号能获利2000多块钱。

第二种,风险适中——精选十只100元上下的可转债,长期持有,等待其某天爆涨后卖出,然后继续买入其他低价转债潜伏

。这种交易的优势是下跌风险可控,

因为100元附近的转债下跌空间有限,但只要行情启动,可能会获得丰厚的收益。

它的本质是以时间换取空间,需要有足够的耐心,要耐得住寂寞。它的缺点在于机会成本过高,万一不涨,可能错过投资其它标的的机会。但从过去的经验看,有足够耐心的人,最后都获得了不错的收益。

我从去年下半年申购的可转债,中签20多次,每次中签10手,100元一手,一次只能买1000元钱的。总体收益不到3000元,没有达到20%的比例,每一次的收益多在10%至20%之间。最多一次差不多40%,最少一次亏0、1%。上市后卖出基本上稳赚不赔。

第三种,风险巨大——可转债日内交易。

跟着可转债的波动不断买卖赚取差价,通过差价获得收益。不论是熊市还是牛市,只要有波动就有做差价的机会,就可以赚到收益。这种操作不好的一点是:盈亏同源!也就是说,从交易概率上讲,只要你操作的次数足够多,那么最终赚和亏的概率基本相等。

对于普通人来说最稳妥的方式是:一级市场打新债!

这种方式适合投资新手,好处风险极低,有时可以忽略不计。短板在于单个户中签数量有限,赚钱的多少跟账户挂钩。收益受到账户的限制。

打新操作

可转债打新基本就是无风险的一种投资,中签一定能稳赚,平均一签1000元左右本金,能赚两三百,我哥的账户去年一年基本赚了有小一万多块钱了。

首先新债上市一般都要炒作涨个10-30个点都是很正常的。这时候直接卖出,能赚100-300元。破发意思就是我们以面值100买入,开盘跌破100元。行情差的时候,比如2018年,偶尔会有破发的可转债。但是可转债规定是企业借用你的钱,到期后连本带息还给你。

由于A股对于发行可转债的企业十分严苛,从有可转债到现在还没有出现不还钱的行为。所以就算是上市首日破发,那么你只要拿几年,等这个债券到期,还是百分之100保本的。

据统计90%以上的可转债两年左右都会到达130元,但是上市第一天就很容易到110、120,所以直接卖了就行。

普通用户需要注意的几点

①凡事都没有绝对,可转债投资也有风险

可转债虽然有回售制度保证最低收益,但仍然不是无风险的,这个风险就是上市公司破产风险,也就是底层资产风险,一旦破产,上市公司就要进入破产清算程序。在破产清算程序上,可转债的清偿顺序在一般债券后面,也就是,企业剩余资产先偿还一般债券的债务,再偿还可转债的债务。至于能拿回多少,就看上市公司家底厚不厚道了。

②做可转债短线交易

每天盯着有可转转的正股,当正股涨停的时候马上买入与之对应的可转债。然后等着可转债持续上涨,当可转债涨到一定的幅度到之后直接卖出。当天执行一笔买,一笔卖这个样子就是超短线,相当于T+0。

举个例子:去年永安行有次封到涨停板,当时它的可转债的价格是127.98,我直接挂128买入。我记得当天可转债到最高价格是135.49。然后直接卖出。就算按照135卖出,128的成本,一次交易也收获了五个点的利润。

③要学会避开「双高转债」

也就是避开价格高,溢价率高,这类的转债已经被游资爆炒一轮,有很多不明觉 厉的投资者,包括 我在内,也跟风买过,最后的结果就是被套牢,等到游资撤退的时候,又会开启暴跌,高价转债上涨空间很少,下跌空间很大。泰晶转债暴跌就是一个例子,从高位400多元直接跌50%。

总得来说,可转债虽然是一个比较小众的投资方式,对于普通投资者还是比较友好的。

以打新的方式投资可转债,时不时收到市场发的小红包,也是一件乐事~